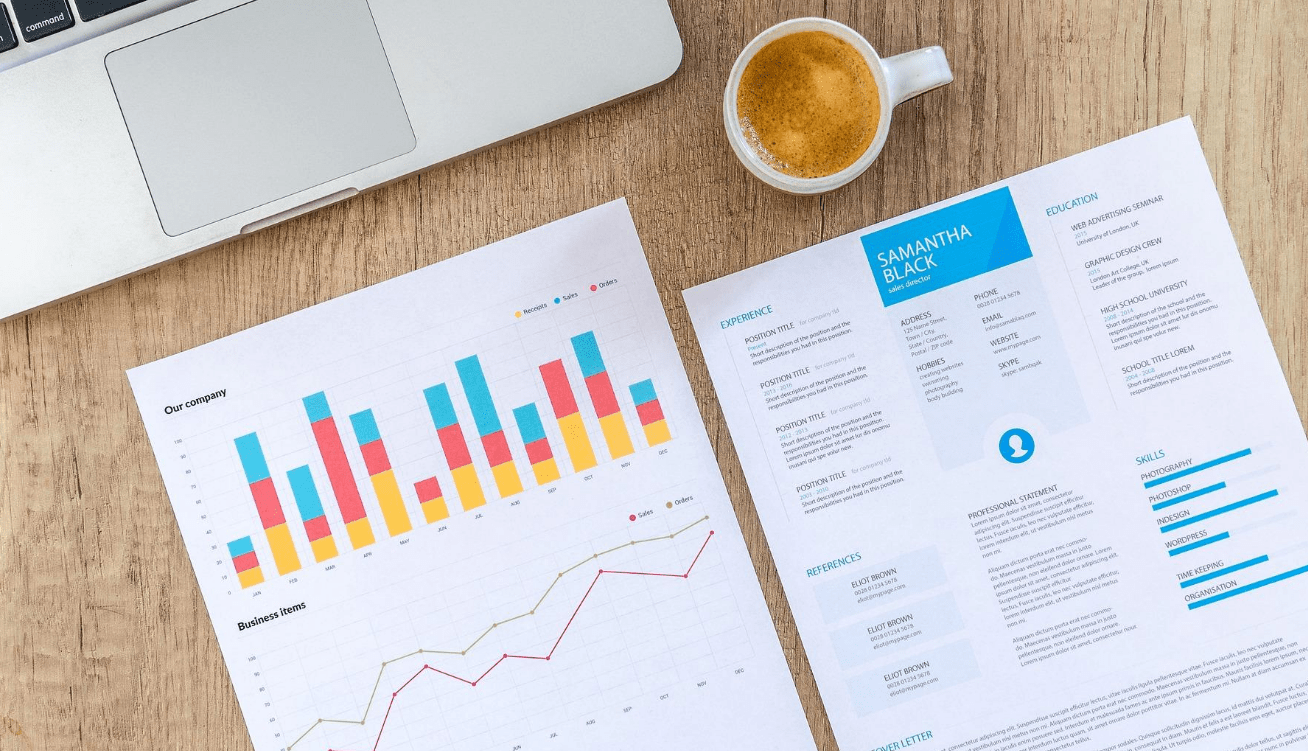

Под инвестированием подразумевается передача собственного капитала в использование третьему лицу с целью получения прибыли в виде дивидендов. Наиболее простым и очевидным примером является банковский депозит. В то же время, перечень направлений просто огромен и каждое из них имеет собственные преимущества и недостатки. Мы рассмотрим ПИФы и облигации в качестве основных вариантов для новичков.

Как выбрать офз для инвестирования?

Облигации федерального займа, как правило, предлагают вам проценты, близкие к банковским и дают высокую гарантирую получения прибыли. Советуем обратить внимание на ценные бумаги, которые гарантируются имуществом – по ним вы наверняка получите средства. Имейте в виду, что, чем выше процент по облигации – тем выше риски.

Перечень перспективных ОФЗ изменяется каждые полгода, поэтому единой формулы для определения качества здесь не обнаружить. Почему стоит выбрать облигации, а не депозит? Хотя бы потому, что облигации вы можете легко продать третьему лицу, если вам срочно понадобятся средства, а с депозитом провернуть подобный трюк вряд ли получится.

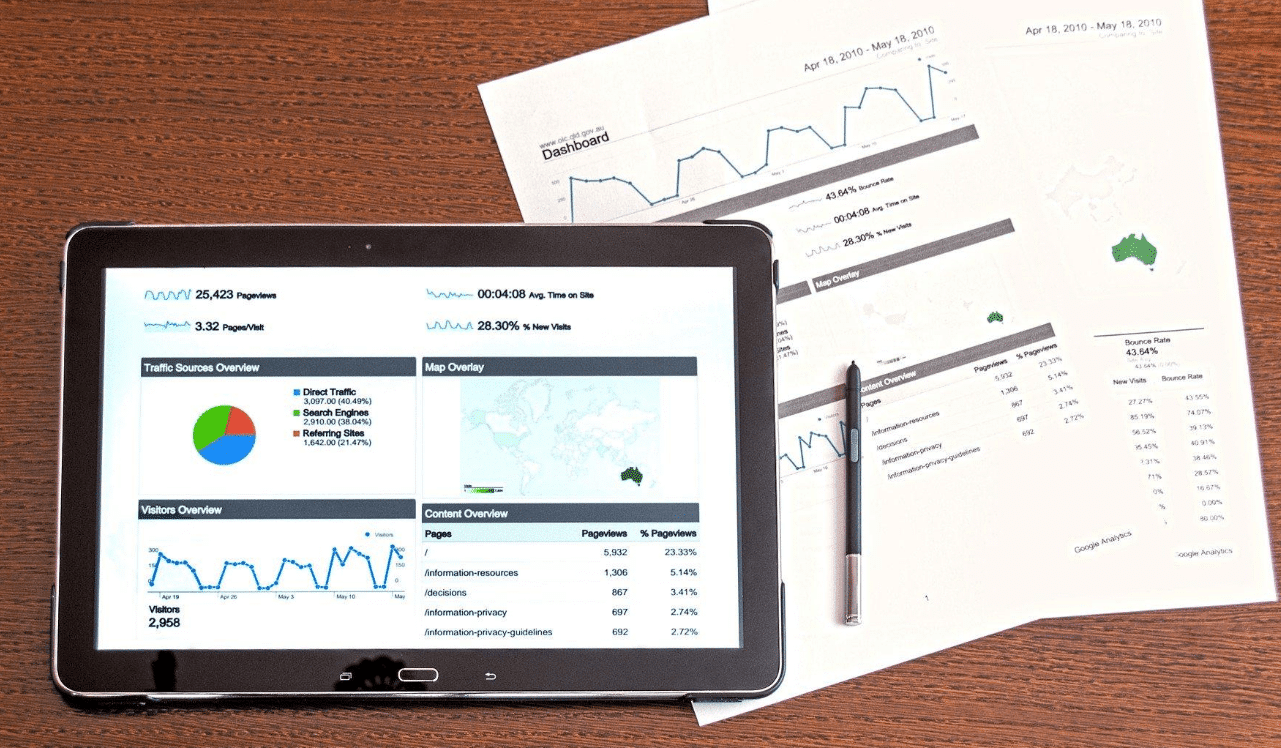

По каким параметрам оцениваются объекты инвестирования?

Если кратко, то существует три основных параметра: рентабельность, сроки окупаемости и возможные риски. Некоторые ещё используют окупаемость инвестиций, но, если речь идёт об облигациях, использовать его не стоит. Для простоты, мы сравним ценные бумаги и паи в инвестиционных фондах.

Рентабельность, то есть прибыльность, у ПИФов, как правило, существенно выше, чем у облигаций, но сами фонды очень часто используют весьма рискованные инструменты, ввиду чего вы можете не только не получить дохода, но ещё и остаться в минусе.

Сроки окупаемости напрямую зависят от рентабельности. Кстати, в сети существует сразу несколько трактовок окупаемости, оптимальной из которой является: срок, за который вы получаете сумму прибыли равную размеру актива.

Риски у гарантированных облигаций отсутствуют практически полностью, а вот у ПИФов они растут пропорционально обещанных процентам. Учтите, что продать ценные бумаги или же доли в неблагоприятный период – плохая затея, которая может привести к старту паники в определённом сегменте рынка, что крайне негативно отразиться на ваших личных доходах. Если вы сомневаетесь в каких-то инвестиционных решениях, стоит консультироваться со специалистами, ведь далеко не всем дано понимание тонкостей функционирования экономики.